19

04

17

Participe da pesquisa de Conjuntura Econômica da Abrasel e ganhe benefícios exclusivos

Com o objetivo de analisar o desempenho econômico do setor de bares e restaurantes, fornecendo informações para subsidiar os empresários na tomada de decisões, a Abrasel, em parceria com a Fispal, deu início a mais uma etapa da pesquisa de conjuntura econômica da alimentação fora do lar no Brasil.

Todos os respondentes receberão os resultados da pesquisa, além de um cupom no valor de R$ 50,00, para ser usado como parte da aquisição de assinatura da revista Bares & Restaurantes, ou do passaporte do 29º Congresso Nacional Abrasel. Os créditos são cumulativos para quem já respondeu às rodadas anteriores.

Nesta edição da pesquisa realizaremos, também, a 2º rodada da pesquisa de meios de pagamento. Para participar, basta acessar o link abaixo. O tempo médio de resposta não ultrapassa 10 minutos, e o prazo termina no dia 30 de abril.

A Abrasel agradece a participação e informa que nenhum dado individual será divulgado.

Confira a análise da Abrasel sobre os dados do 2º semestre de 2016

O ajuste no mercado promovido pela mais intensa crise vivenciada pelo setor vai deixando cada vez mais distantes aqueles que encontraram uma nova e favorável equação de preços x custos daqueles que continuam com custos maiores do que suas receitas.

Ao contrário do que supúnhamos, o contingente de empresas que estão operando com prejuízo continuou aumentando e atingiu seu ápice (39%) no terceiro trimestre de 2016. A boa notícia é que um conjunto maior de empresas – 28% contra 25% na edição passada desta pesquisa – está conseguindo melhorar sua rentabilidade.

O otimismo crescente apontado na edição anterior arrefeceu, mas ainda é majoritário. Quando questionadas, ao fim do terceiro trimestre deste ano, a maioria absoluta das empresas (57%) acreditava que o segundo semestre de 2016 seria melhor do que o primeiro.

No entanto, mesmo ainda apostando num segundo semestre melhor, o grupo de empresas que participou da pesquisa enxerga com clareza que a intensidade desta melhora será muito menor do que a estimada anteriormente – o que motiva uma revisão na previsão feita pela Abrasel de que o ano fecharia com crescimento real nulo. A expectativa de que os ganhos do segundo semestre compensariam as perdas do primeiro se mostrou otimista e, assim, o novo prognóstico da Abrasel é de que o setor deverá encerrar 2016 com um crescimento nominal de 3,47%, o que representará perdas reais da ordem de 3,75%.

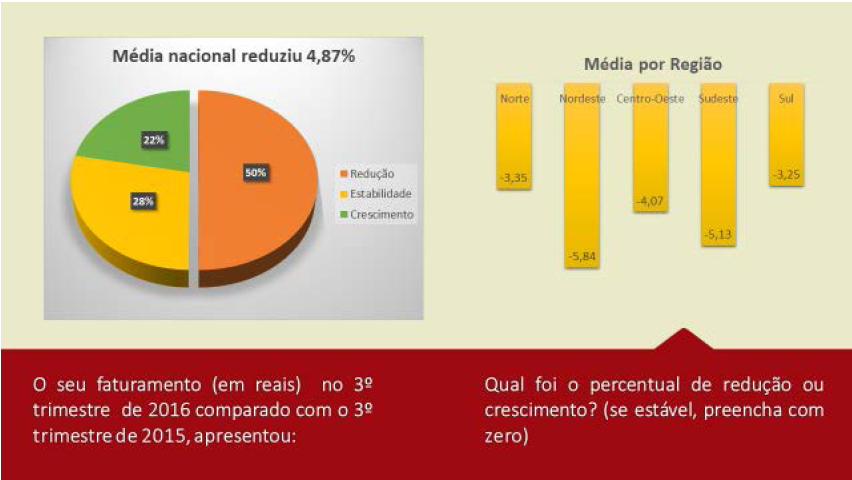

Faturamento

O faturamento acumulado dos últimos 12 meses ainda aponta queda, porém esta é reduzida de 5,44% no segundo trimestre para 4,87% no terceiro – o que corrobora com a expectativa de um segundo semestre melhor do que o primeiro, mas insuficiente para zerar as perdas acumuladas na primeira metade do ano.

A suave melhora não foi suficiente para reduzir o número de empresas com o faturamento em declínio (50%).

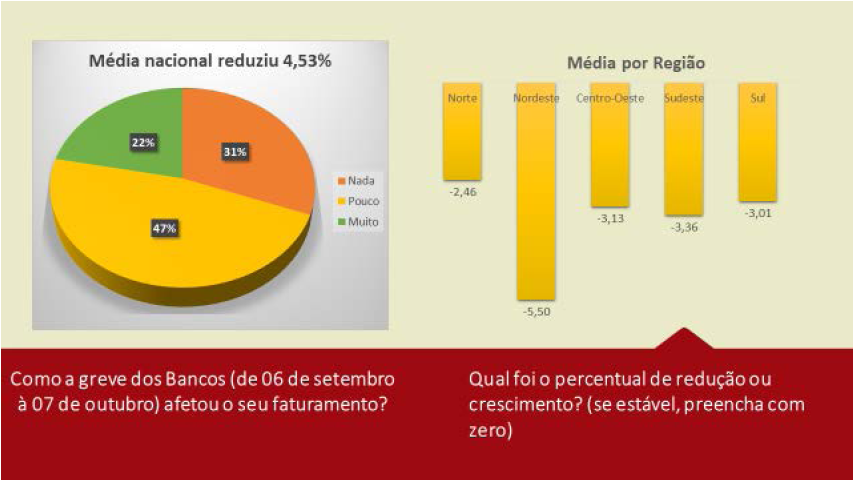

Um fato pontual que parece ter contrubuído de maneira significativa para a redução do faturamento esperado foi a greve do setor bancário. Sete em cada dez empresas afirmam ter sido impactadas negativamente pela greve, sendo que 22% delas afirmam que o impacto negativo foi expressivo.

Rentabilidade no 3º Trimestre

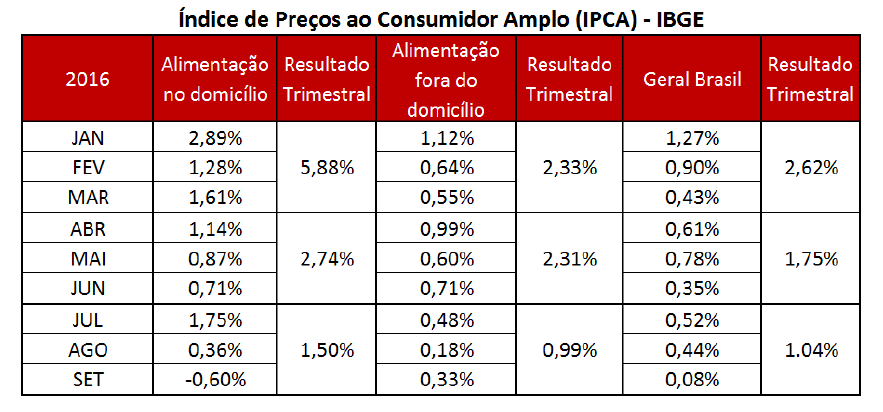

A leve melhora da demanda não permitiu que o setor repasse totalmente o aumento de custos dos alimentos. Isto fez com que pelo segundo trimestre consecutivo a inflação da alimentação dentro do lar (1,50% IPCA) superasse em muito a inflação no setor da alimentação fora do lar (0,99% IPCA) – assim comer fora de casa ficou relativamente mais barato do que comer em casa. Ainda que com pequena margem, a inflação do

setor de AFL ficou abaixo da inflação média do país (1,04% IPCA), o que pode sinalizar mais demanda no futuro próximo.

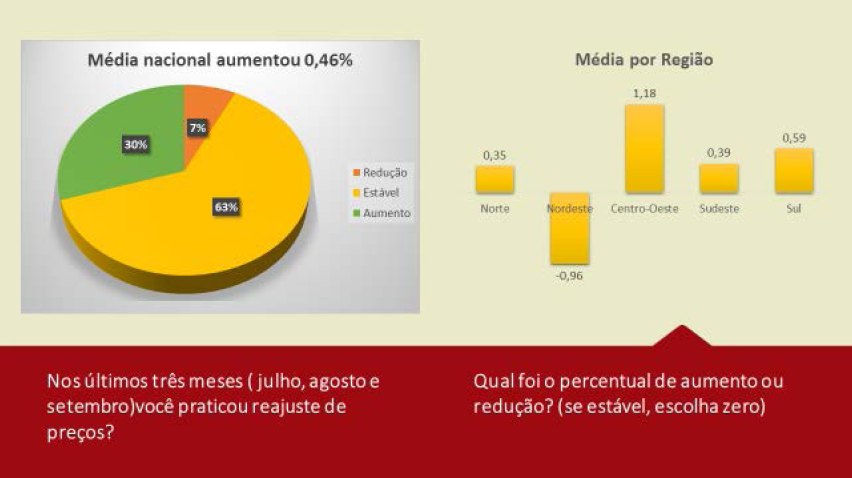

A pressão dos consumidores por preços mais acessíveis e os ganhos de produtividade obtidos por parcela relevante das empresas permitiram que o setor reajustasse em média os preços de seus cardápios no terceiro trimestre (0,46%) abaixo da inflação no período (IPCA 1,04%) dando sequência ao movimento identificado nas duas edições passadas que apontaram os preços do setor subindo menos que a inflação média do país e bem menos que a inflação da alimentação dentro de casa (1,50% IPCA).

Reajuste de Cardápio

O índice médio de reajuste de preços dos cardápios (0,46%) foi puxado para baixo pela redução dos preços praticados no Nordeste, fruto do agravamento da crise naquela região ocorrido nos últimos meses. O resultado médio do reajuste do cardápio raramente se alinha aos da inflação de um período curto de tempo, uma vez que o respondente não pondera os reajustes de cada item pela representatividade destes no mix de produtos vendidos.

De qualquer forma, neste ano o setor continua ganhando competitividade frente ao consumo dentro do lar. Enquanto os preços subiram, segundo o IBGE, 0,99% para as refeições fora do lar no 3º trimestre, os de consumo dentro do lar subiram 1,5%. No acumulado do ano até setembro, a alta para o consumo dentro do lar (10,41%) é quase o dobro da dos preços do consumo fora do lar (5,73%).

Um outro ponto que merece destaque positivo é o aumento no número de empresas (28%) que afirmam ter melhorado a rentabilidade no terceiro trimestre em comparação com o segundo. Lamentavelmente, como já destacado, as boas notícias não são para todos, pois aumentou o número de empresas realizando prejuízo (39%).

Rentabilidade Comparada

Quadro de pessoal

A busca incessante por ganhos de produtividade e a pressão gerada sobre as empresas que ainda apresentam resultados negativos fez com que 45% das empresas reduzisse seu quadro de pessoal. O número de empresas que estão demitindo vem caindo nas últimas edições (64% para 47% para 45%) e também a redução de quadro prevista está cada vez menor (5,27% para 4,49% para 3,63%), fruto de um longo período de ajuste no quadro de pessoal que prevemos se encerrar no primeiro trimestre de 2017. Houve redução do ajuste em quase todas as regiões, com destaque para as regiões Sudeste – que diminuiu sua previsão de redução de quadro de 6,52%, na edição anterior da pesquisa, para quase a metade nesta edição (3,33%) – e Norte – que reduziu a quase um terço este indicador (4,72% para 1,84%). Somente a região Centro-Oeste, onde a crise demorou um pouco mais a chegar, é que agora prevê aumento na taxa de redução de quadro de pessoal.

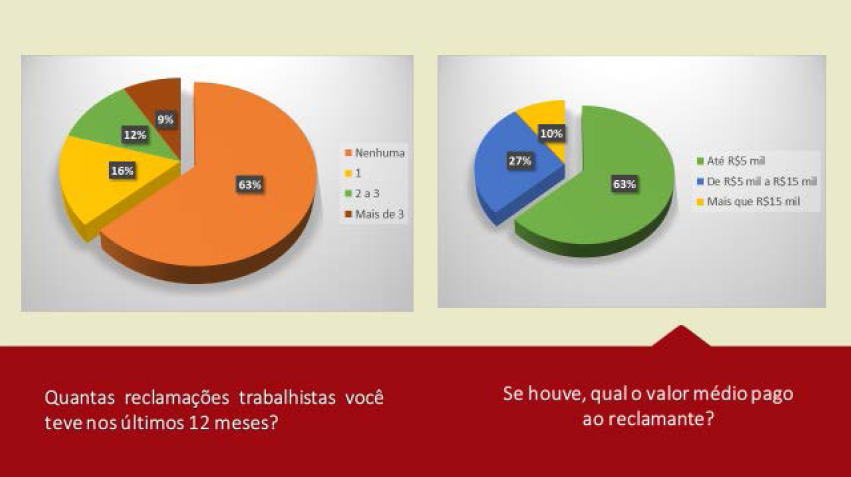

Reclamações trabalhistas

O volume de reclamações trabalhistas do setor se mantem estável com quatro em cada dez empresas com pelo menos 1 reclamação trabalhista nos últimos 12 meses. A estabilidade registrada por três trimestres seguidos pode indicar que estamos próximos de um momento de redução do número de ações trabalhistas nas empresas, fruto da esperada redução da rotatividade de mão de obra no setor.

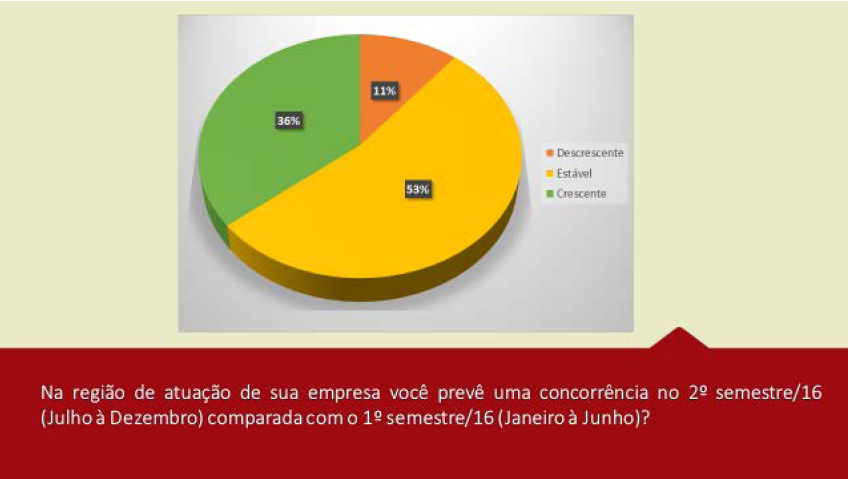

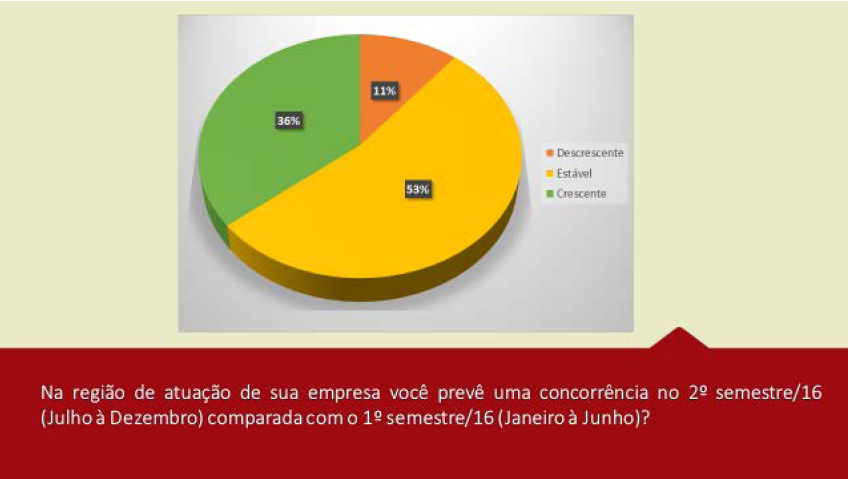

Concorrência

Não houve mudança significativa na percepção das empresas relativa à concorrência.

Continuidade de negócios

Ainda que muitos negócios tenham fechado as portas nestes últimos dois anos, o fato de termos o contingente enorme de empresas operando com prejuízo ainda faz com que uma em cada seis empresas entenda que não terá como se manter no mercado.

PREVISÕES

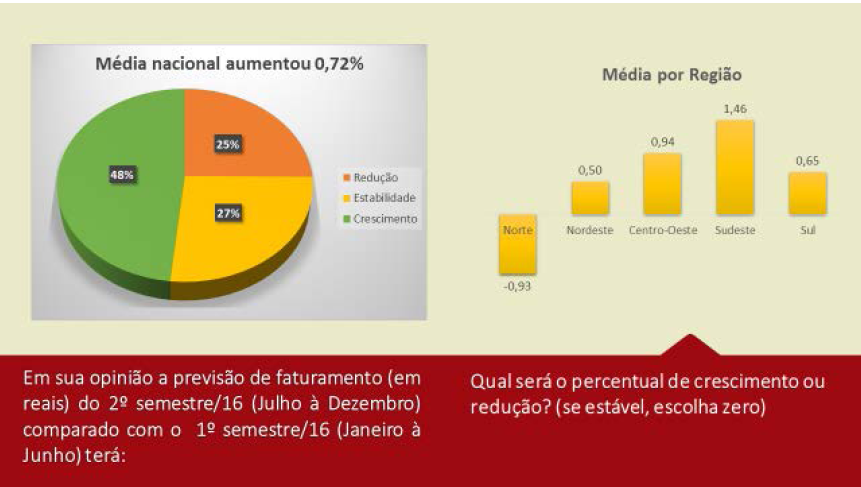

Faturamento

A expectativa de crescimento do faturamento do segundo semestre em relação ao primeiro cai significativamente da edição anterior da pesquisa (+3,06%) para esta edição (+0,72%), numa demonstração clara de que o otimismo com a economia se arrefeceu.

Quadro de Pessoal

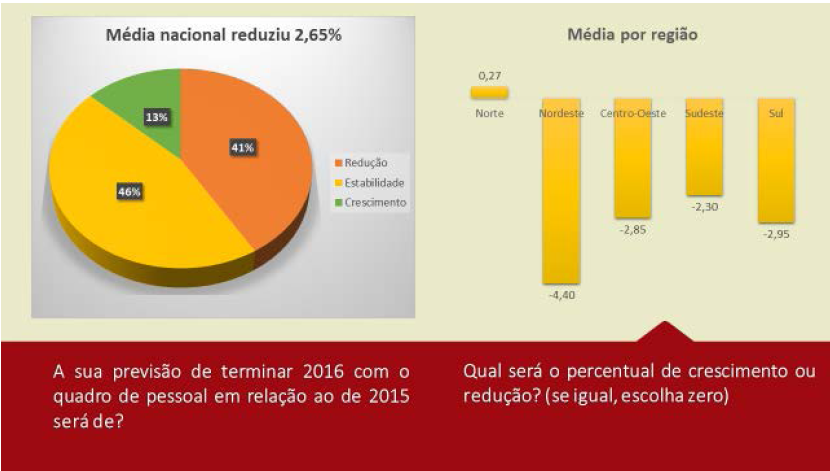

A redução do otimismo com a economia teve seu impacto também na previsão do resultado relativo à comparação do quadro de pessoas empregadas em dezembro de 2016 comparado com o mesmo período do ano anterior. A edição passada indicava uma redução de 1,68% e nesta a redução prevista chega a 2,65%.

Se antes três em cada dez empresas projetavam redução no quadro de pessoal, agora são quatro em cada dez.

Ambiente de Negócios para o Setor

Enquanto no levantamento anterior o destaque foi uma melhora na expectativa geral em relação à primeira metade do ano, esta edição da pesquisa aponta que uma em cada cinco empresas prevê um segundo semestre pior do que o primeiro. Um número que preocupa, ainda que a maioria, seis em cada dez, espere um segundo semestre melhor.

Ambiente de Negócios para a Empresa

As expectativas relativas ao ambiente de negócios percebidas pelos empresários sobre sua empresa estão alinhadas com suas percepções relativas ao mercado como um todo.